2024/11/11

固定資産税とは?計算方法から軽減措置まで解説!

マイホームの購入を検討していると、様々な税金について気になってきますよね。

特に固定資産税は、購入した翌年から毎年納めることになるため、税額に関心が集まるところです。

そこで今回は、固定資産税について概要から、計算方法、注意点まで簡単に解説します!

固定資産税を知ろう

そもそも固定資産税とはどのような税金で、いつ・どこに・誰が納めなければならないのでしょうか。

はじめに、固定資産税の概要をお話しします。

固定資産税は何にかかる税金?

固定資産税は、土地や建物のほか、工場や会社の設備や備品などの事業に供する償却資産といった固定資産にかかる税金です。

固定資産の一例をあげてみます。

| 固定資産の種類 | 一例 |

| 土地 | 住宅地、農地、山林、工場用地など |

| 家屋 | 住宅、マンション、ビル、店舗、工場、倉庫など |

| 償却資産 | 会社等が所有する設備、飛行機、船、パソコンなど |

固定資産税はどこに誰がいつ支払う?

固定資産税は地方税の一つであり、土地や家屋などの固定資産が所在する市町村に納税します。

また、固定資産税を支払わなければならない人は、毎年1月1日時点における固定資産の所有者(個人・法人)です。

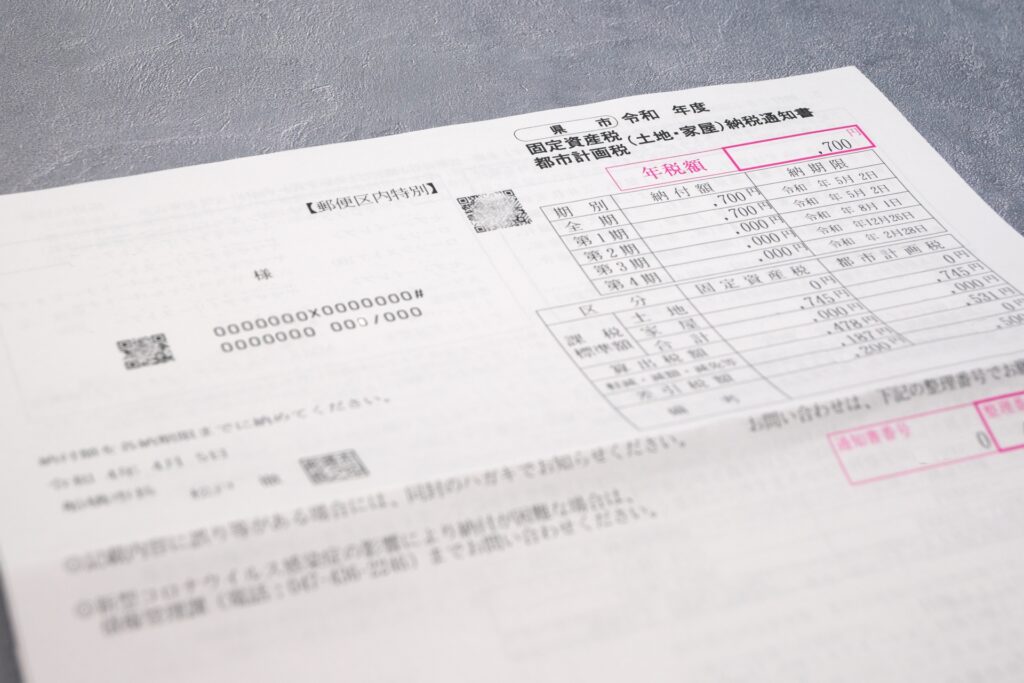

毎年4月頃に、固定資産の所有者に市町村から納税通知書および納付書が届きます。

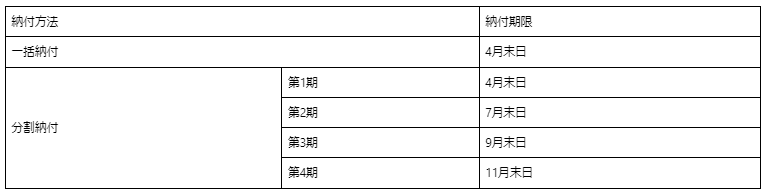

支払い方法には一括納付と分割納付があり、支払い期日は市町村により異なります。

参考として、広島市の納付期限は以下のとおりです。(※末日が土休日の時はその翌日が期限)

支払い方法は、現金のほか、口座振替、クレジットカードなどがあります。

ただし、現金および口座振替以外の納付方法については、対応の可否を市町村に確認が必要です。

固定資産税の計算方法や特例措置について

固定資産税の概要を理解したところで、税額の計算方法や特例措置を見ていきましょう。

固定資産税の計算方法

税額の計算式は、以下のとおりです。

課税標準額とは、固定資産課税台帳に登録してある土地や建物の評価額のことで、3年ごとに見直されます。

土地および建物の評価方法の概要は以下のとおりです。

※税率は原則として1.4%に設定されていますが、市町村が条例等により別途定められることから1.4%と異なる場合もあります。

| 土地 | 売買実例価格等を基礎として、地価公示価格等の7割を目途に評価額を計算 |

| 建物 | その土地に同じ建物を新築するとした場合に必要となる建築費に、経年による減価を補正し評価額を計算 |

固定資産税の特例措置や減免措置

住宅を取得しやすくするために、固定資産税の特例措置や減免措置があります。

①住宅用地特例 ②新築住宅特例 ③その他の特例(バリアフリー化など) |

それぞれの特例について詳しく見ていきましょう。

① 住宅用地特例

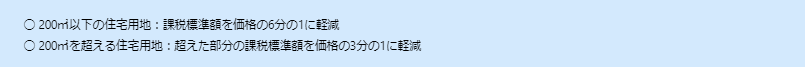

住宅やマンションなどの住宅用地の特例は、面積により軽減措置が異なります。

例えば、住宅用地が230㎡の場合200㎡までは1/6に、200㎡を超えた30㎡は1/3となります。

200㎡は、坪数でいうと約60.5坪です。

注文住宅用地をお探しの方に希望の広さを聞くと、「50~60坪くらいの広さが欲しいです。」と言われる方が多いのですが、この住宅用地特例の軽減条件も気にされているのかもしれませんね。

また、現在この住宅用地特例があるために、空き家になっても建物を解体せず放置することが問題になることから、空き家対策特別措置法が全面施行されました。

今回届いた納付書の内容を見て、古い建物があれば一度家族で所有の在り方について相談する機会としてもいいですね。

② 新築住宅特例

令和4年度税制改正により、新築住宅にかかる固定資産税の減額措置が行われています。

適用期限は、2024年(令和6年)3月31日までです。

減額される金額と期間は以下のとおりです。(※居住部分に係る床面積で120が㎡限度)

なお、戸建住宅とマンションで異なります。

| 住宅の種類 | 減額される金額 | 減額される期間 |

| 戸建住宅 | 固定資産税を1/2に軽減 | 1〜3年目 |

| マンション | 固定資産税を1/2に軽減 | 1〜5年目 |

認定長期優良住宅の場合は、減額される期間が延長されます。(※居住部分に係る床面積で120が㎡限度)

| 住宅の種類 | 減額される金額 | 減額される期間 |

| 戸建住宅 | 固定資産税を1/2に軽減 | 1〜5年目 |

| マンション | 固定資産税を1/2に軽減 | 1〜7年目 |

認定長期優良住宅は、耐震性・耐久性・可変性等に優れ、長期間にわたり「適切な維持保全が確保される住宅をいいます。

詳しくは、一般社団法人 住宅性能評価・表示協会のパンフレットを参考ください。

③ その他の特例(耐震・バリアフリー化など)

建物の耐震やバリアフリーなどのリフォームを実施し、かつ市町村に申告手続きを行うことで、翌年の建物部分の固定資産税が軽減されます。

適用期限は、2024年(令和6年)3月31日までです。

リフォームごとの軽減額は以下のとおりです。

| リフォームの種類 | 軽減額 | 備考 |

| 耐震 | 固定資産税額の1/2 | 家屋面積100㎡相当分まで |

| バリアフリー | 固定資産税額の1/3 | 家屋面積120㎡相当分まで |

| 省エネ | 固定資産税額の1/3 | 家屋面積120㎡相当分まで |

| 長期優良住宅化 | 固定資産税額の2/3 | 家屋面積120㎡相当分まで |

個々のリフォームの細かな要件や併用可能なリフォームの種類については、一般社団法人 住宅リフォーム推進協議会のHPを参考ください。

固定資産税の注意点

最後に、固定資産税の注意点を解説します。

固定資産税の減額・減免措置には申告が必要

固定資産税の減額・減免措置を受けようとする場合、市町村に申告が必要です。

あらかじめ申告を必要とする減額・減免措置や申告期限を市町村に確認しましょう。

滞納すると延滞金が発生する

固定資産税の納付期限を過ぎた場合、延滞金が加算されます。

延滞金は、納付期限の翌日から納付するまでの日数に応じて、法律で定められた税率が加算されます。

もし期限を過ぎてしまったら、なるべく早期に納付するようにしましょう。

リフォームやリノベーションで税額が上がることも

住宅のリフォームやリノベーションを行い、建物の価値が向上したと判断された場合、課税標準額が高くなり、固定資産税も高くなります。

次のような建物の改築を行う時は注意が必要です。

・スケルトンリフォームや柱や壁などの主要構造部に手を加える工事

・床面積や部屋数の変更など建築確認申請を必要とする工事

中古住宅を売買する場合の支払い方法

固定資産税は、毎年1月1日時点で土地や建物を所有している人が支払うと決められています。

広島県の不動産取引では慣例的に決済時に日割り清算される場合がほとんどです。

不動産売買時に確認しましょう。

税金の特例適用に関しては個別要素が強いため、

税務署にご相談いただくか、信用されている税理士さんへご相談ください。

なお、このコラムにおける税率等の情報は2023年4月1日現在の情報であり、今後変更となることもあります。